Oportunidades desperdiciadas: Argentina desaprovecha el boom de la energía

La nueva normalidad no solo vino acompañada del retorno a las oficinas, sino que se vio inaugurada con un conflicto bélico que tiene como protagonistas al gobierno ruso y la sociedad civil ucraniana.

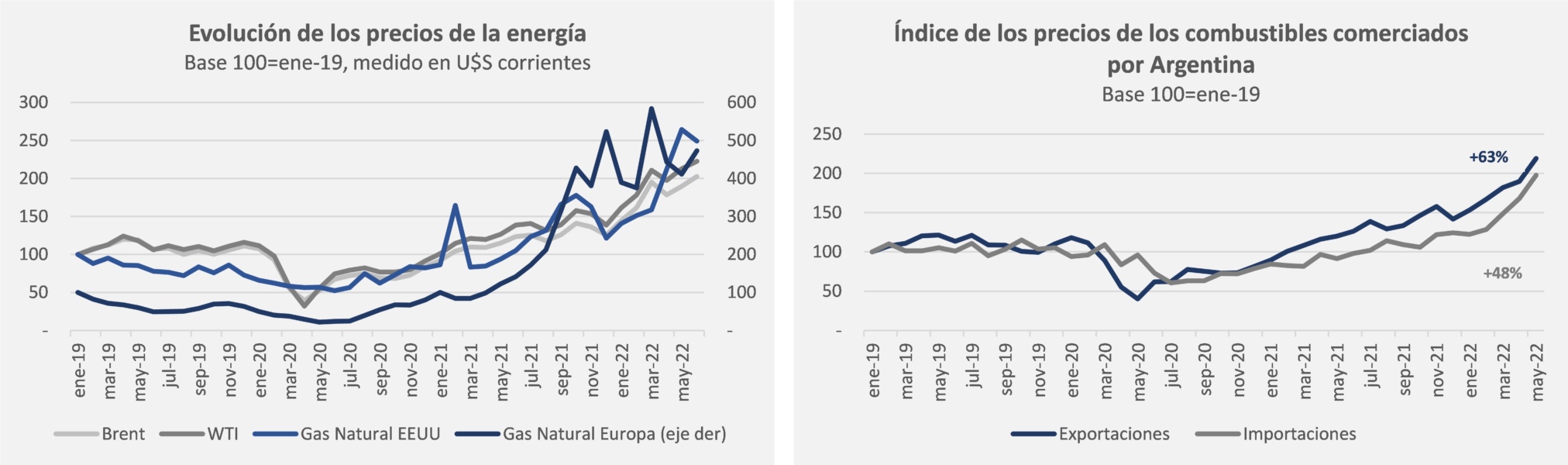

Entre las múltiples consecuencias negativas que acarrea este trágico episodio se encuentra un incremento de los precios de los commodities energéticos en respuesta a una virtual contracción de la oferta por parte de Rusia. Sucede que los países anglosajones respondieron al avance del Kremlin sobre Ucrania con un revés financiero, entre los que se encontró el bloqueo del código SWIFT para transferencias internacionales, por ejemplo, de modo de cercenar los flujos de dinero que servían como financiamiento a la economía rusa. En síntesis, pese a que Rusia continuara produciendo gas y petróleo, no poder comerciarlo por canales formales significaba una oferta nula. Así, ante una demanda invariante (pues los hogares y la industria precisan de insumos energéticos para operar) y una menor oferta, los precios subieron.

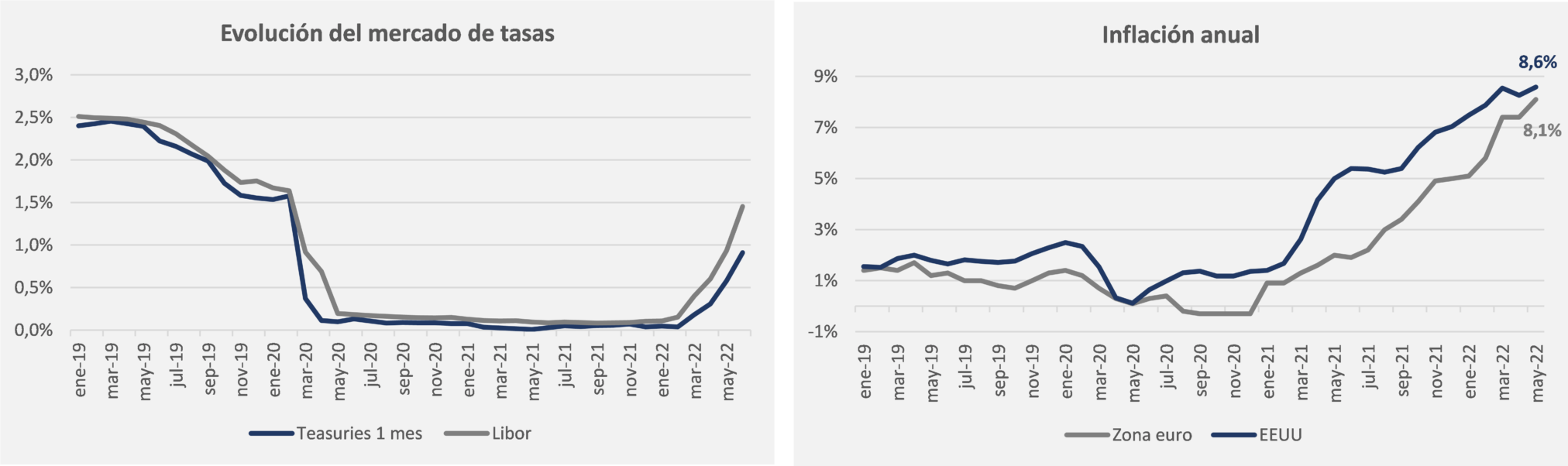

Sin embargo, responsabilizar al conflicto bélico por la totalidad de los aumentos en los precios de la energía sería erróneo. Yendo un paso atrás, el estallido de la pandemia puso al mundo en jaque frente a una situación nunca experimentada: una caída simultánea de la oferta y la demanda. Mientras que las empresas no podían producir, las familias tampoco podían consumir, producto de las cuarentenas y los aislamientos. Dado que se anticipaba un desplome vertiginoso de la actividad, los Bancos Centrales salieron al rescate inyectando un gran volumen de dinero (conocido como Quantitative Easings) a través de la compra de activos financieros. El objetivo era que esas compras se derramen al resto del sistema y se aumente la liquidez, al mismo tiempo que se intentaba sostener los precios de las acciones, puesto que es uno de los principales instrumentos de ahorro que tienen tanto empresas como familias, especialmente en Estados Unidos. No obstante, el comportamiento fue transversal a la totalidad de los países. El punto radicaba en que, si la actividad se cortaba, se debía suavizar el impacto en la cadena de pagos.

La contraparte de esta brutal inyección de dinero fue, naturalmente, una disminución de la tasa de interés, abaratando así el crédito. Como un buen modelo de macroeconomía básica, la expansión de la oferta de dinero generaría un excedente de liquidez que deprimiría las tasas de interés durante un lapso determinado, estimulando así la actividad. Posteriormente, en concordancia con la neutralidad del dinero propuesta por Friedman[1] esa mayor cantidad de dinero pujando sobre bienes generaría un incremento de la inflación en el mediano plazo, hechos que estamos viendo hoy.

Sin embargo, como respuesta a este abaratamiento del dinero y una expectativa de inflación a futuro, a finales de 2020 (momento en que continuaba tomando lugar las inyecciones de dinero por parte de los Bancos Centrales) los precios de los commodities comenzaron a subir. Dado que se proyectaba un mundo donde el dinero se desvalorizaría, los inversores reajustaron sus carteras migrando hacia activos que mantuvieran su valor real. Una vez que este razonamiento se universalizó, la propia puja bursátil generó incrementos en las cotizaciones de múltiples commodities en las bolsas del mundo: a noviembre-20 la soja cotizaba 30% más en dólares que en febrero-20, cobre y plata +25%, oro +17%, maíz +15%, entre otros. En ese momento, dado que las vacunas estaban en fase de desarrollo y se desconocía cuándo se daría la reapertura de la actividad (levantamiento de las restricciones sanitarias), el petróleo se desmarcó de esta dinámica y operó en terreno negativo frente a un ánimo de paralización económica. No obstante, a principios de 2021 su precio comenzó a repuntar en vistas de algunas vacunas que ya comenzaban a aplicarse, especialmente al personal esencial y de salud, lo que generaba buenas expectativas respecto a un eventual cese de la pandemia. Así, en marzo-21 el petróleo cotizaba un 20% más en dólares que en febrero-20, previo a la pandemia. Sería cuestión de tiempo entonces hasta que los precios volvieran a coordinarse. Por tanto, el rally de precios no comenzó con la invasión rusa en Ucrania, sino un año y medio antes. Sobre este escenario es que el conflicto bélico terminó de generar estragos, donde se exhibieron saltos de hasta el 20% en un mes para el caso del crudo de petróleo.

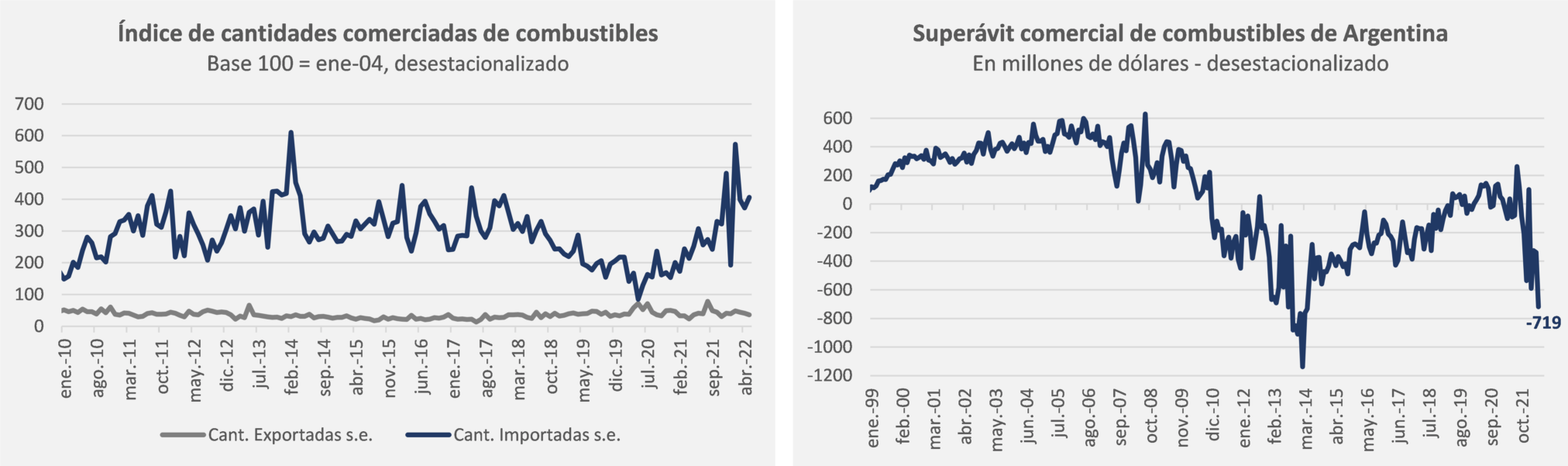

Ya teniendo una mejor concepción de cómo se llegó al punto actual, vale destacar que en lo que va del año el petróleo acumula una suba del 60% y el gas (estadounidense, nuevo proveedor de Europa) del 100% en dólares. Ahora bien, esto supone un doble efecto en nuestro país, ya que Argentina exporta e importa combustibles.

Sin embargo, salvo algunos períodos intermitentes, la balanza comercial volvió a tornarse deficitaria en la última década debido a una serie de factores (cepo cambiario, atraso del tipo de cambio, restricciones a las importaciones, pandemia, etc.) que desincentivan la promoción de inversiones en el sector, reduciendo la capacidad productiva de la energía. El resultado es un esquema de precios relativos que no favorece la rentabilidad de las inversiones, lo que no sólo obstaculiza el reemplazo de la capacidad instalada sino también de su expansión. De esta forma, tomando de referencia el 2019 (previo a la pandemia y la guerra), el precio de las exportaciones de combustibles argentinos creció 63% en los primeros 5 meses del 2022 (5M-22) respecto de 5M-19, mientras que el precio de las importaciones lo hizo en un 48%. Sin embargo, en base a los expuesto, las cantidades exportadas de combustibles se encuentran estancadas desde 2013, siendo el efecto precio insuficiente para compensar la mayor demanda energética producto del funcionamiento propio de nuestro país.

En suma, Argentina acumula una serie de desequilibrios intrínsecos en su economía como ser un alto nivel de brecha cambiaria (actualmente superior al 100%) que estimula importaciones a un precio ‘más barato’ mientras que ‘penaliza’ exportaciones estimulando estrangulamientos comerciales, un tipo de cambio real atrasado (8% por debajo del de finales de 2021 y -23% respecto a dic-19) restándonos competitividad y un esquema tarifario profundamente subsidiado que abarata significativa y artificialmente el valor de la energía de forma local, propiciando aún más estos cuellos de botella que se intensifican en el cotidiano y sobre el que se montan los efectos externos de vivir en un mundo globalizado. De este modo, resolver y corregir los desajustes macroeconómicos en manos de la política económica se vuelve más apremiante, con la esperanza de poder corregir el rumbo y no anticipar la crónica de una crisis energética anunciada.

[1] Cambios en la cantidad nominal de dinero genera cambios nominales, pero no reales sostenidos en el tiempo.