Jubilaciones vs. Leliqs y una pandemia de por medio

El gasto público en seguridad social, el cual abarca jubilaciones, pensiones y asignaciones, en los últimos años representó el 45% del presupuesto de la administración nacional (10% del PBI). Así, durante su campaña, el presidente Alberto Fernández habló sobre aumentar las jubilaciones y dejar de pagar los intereses de las Leliqs. En este documento se analizará lo ocurrido hasta la fecha.

A finales de 2019, luego del cambio de gobierno, fue sancionada la Ley de Solidaridad Social y Reactivación productiva, la cual suspendió la ley de movilidad jubilatoria por 180 días. No obstante, debido al rápido deterioro de la posición financiera de la Administración Pública Nacional producto de la caída de la actividad durante los meses de cuarentena estricta, el Poder Ejecutivo prorrogó la medida a través de un decreto de necesidad y urgencia.

Del total de jubilados, el 48,5% de los jubilados cobran el equivalente (o menos) a una jubilación mínima ($20.500). Por su parte, el 16,5% cobra entre una y dos jubilaciones mínimas, el 10% cobra dos mínimas y el 25% restante se ubica por encima de dos haberes mínimos. Es decir, la mitad de nuestros jubilados cuentan con los ingresos mínimos para cubrir de forma justa una canasta básica, la cual delimita los requerimientos alimentarios y en especie mínimos para no ser pobre.

Consciente de esta problemática, las intenciones originales del mandatario eran fortalecer la posición financiera de los jubilados, mejorando sus haberes previsionales. Sin embargo, los aumentos que se dieron vía decreto lejos estuvieron de recomponer (y menos fortalecer) la situación económica de los mismos.

Para el 2020, de haber continuado la ley de movilidad de MM, todas las jubilaciones hubieran aumentado un 42%. Empero, con los aumentos discrecionales dados por decreto, la jubilación mínima aumentó 35% (empató a la inflación) mientras que los jubilados que perciben el haber medio no mínimo, por ejemplo, recibieron un aumento del 28%. En síntesis, el ahorro fiscal en jubilaciones durante el año pasado fue de aproximadamente $115.000 millones (0,53% del PBI).

De todos modos, todavía estaba pendiente la discusión de una nueva fórmula de movilidad jubilatoria. Mientras la fórmula aprobada durante la gestión del expresidente Macri, en 2017, establecía una actualización trimestral compuesta en un 70% por el índice de precios al consumidor (IPC) y un 30% por índice de salarios formales (RIPTE), la fórmula propuesta por el oficialismo contempla la variación de los recursos tributarios de ANSES y los salarios, en un esquema 50-50.

La primera fórmula originalmente apuntaba a disminuir el gasto en seguridad social, puesto que el objetivo declarado de la gestión era disminuir rápidamente la inflación, mientras recuperaba recaudación vía reactivación económica. No obstante, también es cierto que resultaba beneficiosa para los pensionados en casos de que dicha meta no se alcanzara, puesto que actualiza en su mayoría por índice de precios y no tiene techo para la actualización. La contracara era un déficit fiscal que crecía fuertemente. En contraparte, la nueva fórmula resulta demasiado pro-cíclica. Véase que en tiempos en que el PBI crece, aumenta la recaudación, por lo que aumenta mucho el gasto jubilatorio y erosiona las posibilidades de ahorrar. Cuando hay recesión, las jubilaciones se ajustan poco y el costo lo pagan los jubilados.

De esta forma, si la nueva fórmula de movilidad hubiera estado vigente en 2020, el aumento de las jubilaciones habría sido del 26% (vs. un 42% de la fórmula MM y 36% de inflación), producto del sesgo procíclico antes mencionado. Mientras que la fórmula previa hubiera permitido a los jubilados percibir una mejora de su poder adquisitivo del 4,4%, con esta nueva fórmula hubieran visto una pérdida de su poder adquisitivo del 7%.

Respecto a la decisión de dejar de pagar los intereses de las Leliqs, el resultado diverge significativamente de los dichos originales del presidente. A continuación, se expondrán las razones de ello.

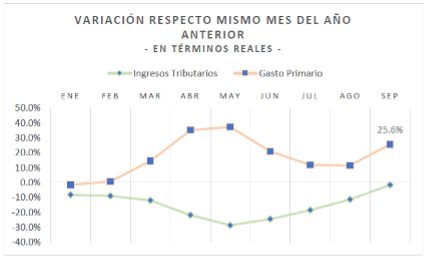

La pandemia producto del Covid-19 puso en velo a todos los países del mundo y empujaron a los gobiernos a tener que tomar decisiones rápidas en pos de preservar la estabilidad de los sistemas de salud. En Argentina, los meses de estricta cuarentena fueron acompañados con caídas en el nivel de actividad que para el segundo trimestre de 2020 promedió el abultado valor de 19%. Dado que los recursos tributarios están fuertemente correlacionados con el nivel de actividad (privada) de la economía, los ingresos fiscales también sufrieron una merma considerable. De esta forma, la caída de la recaudación halló su piso en el mes de mayo, donde la variación interanual en términos reales fue de -28,6%. Luego, conforme se fueron relajando las restricciones a la circulación, la economía comenzó a recuperarse y con ellos los recursos tributarios, los cuales comenzaron a mostrar variaciones positivas por primera vez a partir de octubre ‘20.

Fuente: Elaboración propia en base a Min. Hacienda

Puede apreciarse con facilidad en el gráfico cómo ambas series de datos divergen de forma explosiva entre marzo y mayo, para luego corregir y compartir tendencia. Esto se debe a la caída de la recaudación y el aumento del gasto social de contingencia (IFE, ATP, entre otros), enfocados en suavizar las consecuencias económicas de la crisis sanitaria. Por su parte, la brecha entre ingresos y gasto expuesta no es más que la magnitud del déficit fiscal de la Administración Nacional. Dado que ese exceso de gasto debe ser financiado de alguna manera, el Ministerio de Economía cuenta con dos herramientas: colocar deuda o monetizar el déficit (emisión). Al estar, en aquel momento, en default, la República Argentina tenía cerrados los mercados de crédito, por lo que apelar a la emisión de bonos para cubrir gasto era poco factible. En tanto, no tuvo opción que solicitar al Banco Central emitir ese diferencial, lo cual se hizo bajo la carátula de Adelantos Transitorios y Transferencias de Utilidades. De este modo, la impresión de pesos alcanzó la cómoda cifra de 2 Billones de pesos durante 2020 (exactamente el doble del dinero circulante en poder del público a principios de año), representando el 8,5% del PBI.

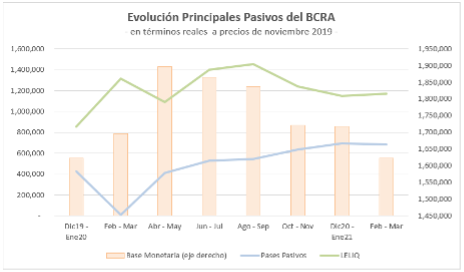

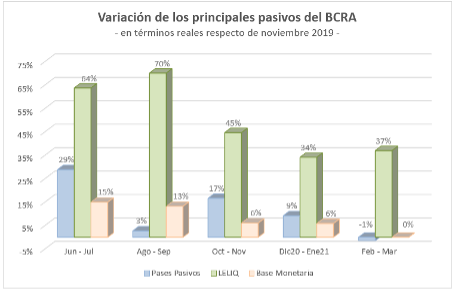

Consecuentemente las autoridades económicas, conscientes de los riesgos de un exceso de oferta en el mercado de dinero que ya se estaban materializando en un aumento de los tipos de cambio paralelos[1], optaron por absorber ese exceso de liquidez a través de la colocación de Pases Pasivos y Letras de Liquidez (LELIQ). El encargado de esto fue, por supuesto, el Banco Central de la República Argentina, entidad encargada de administrar la oferta de dinero de la economía.

No obstante, la emisión monetaria récord condicionó mucho el accionar de la autoridad monetaria, puesto que se vio forzada a actuar de manera contractiva (posición opuesta a la que había tomado en los meses de enero y febrero cuando recién cambiaba el gobierno). Es decir, el BCRA ahora debía absorber los pesos excedentes que había emitido, de modo de evitar que circulen por la economía y presionen tanto los precios (inflación) como el tipo de cambio (devaluación). Así, el equivalente al 82% del dinero impreso reingresó al BCRA en forma de aumento del stock de Pases y Leliq.

Fuente: Elaboración propia en base a BCRA

Finalmente, la entidad que actualmente conduce Miguel Ángel Pesce logró suavizar su inyección previa de liquidez. No obstante, si bien la base monetaria aumentó sólo un 2% real desde el cambio de gestión, lo cierto es que el circulante (billetes y monedas en poder del público) aumentó un 12,4% en términos reales, por lo que todavía sigue siendo considerable la expansión de la oferta de dinero, frente a una economía golpeada producto de la severa caída en la actividad, que transacciona menos, lo cual se traduce en un exceso circulante de pesos.

Ahora bien, puesto que el BCRA aumentó considerablemente su deuda (contracara de la absorción del dinero emitido), deberá atender con sumo cuidado al mercado de dinero y de cambios, puesto que cualquier pánico financiero en el público puede desencadenar un desarme de posiciones (Pases y Leliq) en muy poco tiempo, por lo que la cantidad de dinero se podría más que duplicar en el lapso de un mes.

En el gráfico a continuación se expone la evolución del ratio de pasivos remunerados en pesos del BCRA respecto a la tenencia de reservas brutas, valuado al tipo de cambio mayorista. Dado que este indicador consta de 3 elementos: pasivos en pesos, reservas en dólares y el tipo de cambio de valuación; es propicio hacer algunas aclaraciones. Durante el año 2017 se aprecia un aumento del ratio, lo que responde parcialmente al atraso cambiario de aquel entonces. Esto genera que los pasivos en pesos aumentaran a un ritmo mayor de lo aumentaba el tipo de cambio (70% vs. 18%, respectivamente), por lo que la valuación en dólares arroja un ratio mayor. Es decir, se acumularon pasivos que sirvieron en parte para comprar reservas, las cuales aumentaron un 40% en el año. Por tal, dado que el aumento de las reservas y del tipo de cambio es menor al crecimiento de los pasivos, el ratio aumenta. Para el período 2018 se observa una caída vertiginosa a raíz de la corrida cambiaria iniciada en el 2º trimestre. Mientras los pasivos disminuyeron en promedio 38% en aquel año, el tipo de cambio aumentó un 100% interanualmente, lo que al valuar todo en moneda extranjera, genera una licuación de pasivos, por lo que su peso en las reservas en dólares resulta menor. Finalmente, para el período 2020/21, la tendencia ascendente del indicador responde, por un lado, al crecimiento exponencial de los pasivos remunerados del BCRA (171% nominal desde inicios de 2020 hasta la fecha) y, por el otro, a la caída de las reservas brutas (-11%) y el aumento parcial del tipo de cambio (54%).

Fuente: Elaboración propia en base a BCRA

El problema que subyace, además del potencial pánico financiero, es la sanidad de las cuentas del Banco Central. Durante la gestión de Federico Sturzenegger se criticó la acumulación de pasivos remunerados en forma de Lebacs, a tal punto que muchos la llamaron “la bola de Lebacs”. Sin embargo, ello estaba muy lejos de ser lo que es hoy. Las Leliqs, a diferencia de las Lebacs, son letras de aún más corto plazo, por lo que son potencialmente más riesgosas ante una crisis de confianza donde el sector privado no quiera seguir colocando allí su dinero. Pero, y aún más importante, las Lebacs que vendía Sturzenegger tenían como contraparte un aumento de las reservas. En diciembre de 2015 la gestión de Mauricio Macri toma un Banco Central con reservas netas nulas. En este contexto, Sturzenegger se abre al capital extranjero y comienza a vender Lebacs en pesos, de modo que todo inversor que quisiera invertir en tasas argentinas debía vender sus dólares. De este modo, el BCRA aumentó rápidamente su tenencia de reservas, es decir, “se compraron”. Así, el Banco Central aumentaba tanto sus pasivos (Lebacs) como sus activos (Reservas), por lo que ante cualquier crisis (como ocurrió en 2018 y 2019) la entidad tenía con qué responder.

Así, puede verse que durante 2016 se compraron 13.745 millones de dólares de reservas y otros 15.747 millones en 2017. Mientras que en 2018, pese a los casi 12.000 millones que se vendieron durante la corrida de ese año, se lograron acumular reservas brutas por 10.731 millones. De este modo, para el período post paso 2019, el BCRA contaba con suficientes reservas para hacer frente a la salida de fondos extranjeros y nacionales (ciudadanos que retiraban de los bancos sus tenencias en dólares) por una suma de 24.600 millones. Es decir, activos y pasivos se movían de forma correlacionada. Actualmente la situación es muy distinta, puesto que el crecimiento de los pasivos remunerados viene creciendo de forma sostenida desde 2020, mientras que las reservas (brutas y netas[2]) continúan invariantes, sino más débiles. Es decir, son pasivos sin respaldo. Por tal, todo el stock actual de Pases y Leliq no es más que emisión futura, la cual puede manifestarse anticipadamente ante una crisis de confianza.

En suma, el carácter extraordinario que tuvo el 2020 no sólo no permitió resolver algunos de los problemas apremiantes que tiene Argentina, sino que además ha llevado a las autoridades a sembrar uno nuevo, el cual deberá desarmarse quirúrgicamente. Esta no es ni más ni menos la prueba contundente de que la mejor forma de resolver problemas de forma integral es tener equilibrio presupuestario, de modo de poder atender a las necesidades tanto estructurales como coyunturales de la población, minimizando así los efectos adversos de su intervención.

[1] Donde, por ejemplo, el tipo de cambio CCL cerró el 28 de abril en $119.64, mientras que el 2 de marzo operaba en $82,48, denotando una depreciación del 45%. Este significativo aumento trae aparejado un aumento de la brecha cambiaria (diferencia entre este tipo de cambio libre y el oficial), lo cual estimula la facturación de exportaciones por canales alternativos, no oficiales.

[2] Estimándose las reservas netas en 5.200 millones de dólares. Si bien las reservas netas se encuentran en terreno positivo, parte de ellas se encuentran en forma de oro, entre otros. En síntesis, las reservas de rápida disponibilidad (liquidas) son negativas por 1.000 millones, lo que indicaría que posiblemente el BCRA se encuentre utilizando los encajes del sector privado para operaciones diarias.